Investor Lokal + Investor Asing = IHSG??

Kalau anda membuka

website IDX hari ini, maka akan muncul berita bahwa per akhir tahun 2016

kemarin, kepemilikan investor domestik terhadap saham-saham di BEI tercatat

45.5%, berbanding asing sebesar 54.5%. Meski dari data ini bisa dilihat bahwa

ternyata Bursa Saham Indonesia masih didominasi investor asing, namun

kepemilikan investor domestik yang 45.5% tadi merupakan yang tertinggi dalam

sepuluh tahun terakhir. Sebelumnya, antara tahun 2007 hingga 2015, kepemilikan

domestik atas saham-saham di BEI hanya berkisar antara 33 – 41%, dimana kalau

kita lihat beberapa perusahaan terbesar di Bursa yang majority shareholder-nya

merupakan investor asing, katakanlah seperti HM Sampoerna yang dimiliki Philip

Morris (Amerika), Astra International yang dipegang Jardine Matheson (Hong

Kong), atau Unilever Indonesia yang dikuasai Unilever BV (Inggris – Belanda),

maka sepertinya memang cukup jelas bahwa kita masih belum menjadi tuan rumah di

negeri sendiri.

However, sejak tahun

2016 kemarin keberadaan investor domestik sedikit demi sedikit mulai menggeser

dominasi asing di bursa, dimana jika trend ini berlanjut maka bukan tidak

mungkin pada tahun 2017 ini kepemilikan investor domestik di BEI akan sudah

lebih besar dibanding asing. Nah, terkait hal ini ada beberapa poin yang

penulis perhatikan, tapi sebelum itu ada dua hal yang perlu anda ketahui

terkait ‘Asing vs Lokal’ ini:

Pertama, hingga saat

ini Indonesia masih belum sepenuhnya dikategorikan sebagai ‘negara layak

investasi’ atau investment grade. Hingga awal tahun 2017 ini, dari tiga

lembaga pemeringkat terbesar di dunia yakni Fitch Ratings, Moody’s, dan

S&P, hanya Fitch dan Moody’s yang sudah memberikan cap investment grade

bagi Indonesia, itupun baru diberikan pada tahun 2011 dan 2012 lalu. Di kawasan

Asia Tenggara saja, dalam hal status investment grade ini, Indonesia masih

dibawah Singapura, Malaysia, Thailand, dan bahkan Filipina.

Kondisi diatas

menyebabkan Indonesia masih belum menjadi destinasi utama bagi para fund

manager global untuk menempatkan investasi mereka, dimana berinvestasi

disini dianggap sangat berisiko/lebih dekat ke spekulasi. Jadi kalau anda

mengelola dana US$ 1 milyar untuk ditempatkan di bursa-bursa saham di seluruh

dunia, misalnya, maka mungkin anda hanya akan menempatkan total US$ 1 juta saja

disini, itupun hanya dipake buat beli saham-saham yang mainstream seperti

Astra International (ASII), Bank BRI (BBRI), dst.

Jadi diluar perusahaan

asing yang berinvestasi di Indonesia dengan cara mengakuisisi perusahaan lokal,

maka perusahaan asset management cenderung ogah untuk invest/trading

saham di BEI, dan alhasil sampai sekarang posisi beli/jual asing di BEI tidak

pernah terlalu besar. Rekor net buy asing terbesar terjadi pada tahun

2014, yakni senilai Rp42.6 trilyun atau sekitar US$ 3 milyar, dan itu merupakan nilai total pembelian yang

dilakukan oleh seluruh investor

asing di BEI, yang jumlahnya bisa mencapai ribuan individu dan ratusan

institusi.

Padahal menurut data

dari Investment & Pensions Europe, per akhir tahun 2016, 400

perusahaan asset management terbesar di dunia memiliki dana kelolaan senilai

total US$ 56.3 trilyun! Alias US$

56,300 milyar, tapi ternyata hanya sedikiiiit sekali dari dana tersebut yang

diputer di Indonesia, dimana dari 400 perusahaan asset management diatas,

sebagian besar diantaranya mungkin malah sama sekali tidak pernah membeli saham

disini.

Tapi menariknya,

keberadaan asing yang sejatinya sangat minim ini tetap berpengaruh terhadap

fluktuasi IHSG selama ini terutama dalam jangka

pendek, dimana kalau mereka belanja maka IHSG cenderung naik, sementara

kalau mereka jualan maka IHSG cenderung turun. Pada bulan Juni – Agustus 2016

lalu, ketika booming sentimen tax

amnesty, asing belanja besar-besaran hingga posisi net buy asing

meningkat dari hanya Rp4 trilyun pada bulan Mei menjadi Rp38 trilyun pada bulan

Agustus, dan IHSG melompat dari 4,700-an hingga mentok di 5,470. Tapi selepas

Agustus tersebut, asing kemudian terus jualan hingga sekarang, dan alhasil IHSG

juga seperti kehilangan tenaga untuk naik lebih tinggi lagi. Sebenarnya kalau

berdasarkan data historis yang ditampilkan di artikel ini, maka aksi jual atau

beli yang dilakukan asing tidaklah berpengaruh terhadap naik turunnya IHSG

dalam jangka panjang/tahunan (karena kalau dalam jangka panjang, yang paling

berpengaruh terhadap pergerakan IHSG tentunya fundamental ekonomi makro dan

kinerja para emiten). Namun kalau dalam jangka pendek, dalam hal ini bulanan

atau mingguan, maka keluar masuknya asing di bursa tetap berpengaruh signifikan

terhadap fluktuasi IHSG, padahal sekali lagi, jumlah asing yang wara wiri di

BEI sebenarnya sama sekali tidak besar.

Dalam hal ini penulis

jadi mikir: Seandainya besok-besok asing belanja saham besar-besaran di BEI,

katakanlah sampai US$ 5 milyar saja, maka kira-kira apa yang bakal terjadi

terhadap IHSG? Dan sebaliknya, jika mereka jualan besar-besaran, maka IHSG bisa

jeblok sampai berapa?

Itu yang pertama.

Kedua, selama ini penulis sering mendengar pendapat analis yang menyebutkan

bahwa kalau misalnya Fed

Rate naik, atau kemarin ada ramai cerita pelantikan Donald Trump sebagai

Presiden Amerika Serikat, maka asing akan ramai-ramai keluar dari sini untuk

balik lagi ke AS, dan itu akan bikin IHSG jatuh. Pendek kata, setiap kali ada

isu global tertentu maka dikatakan bahwa itu akan menyebabkan asing keluar dari Indonesia,

sementara isu-isu dalam negeri malah diabaikan.

Padahal kalau kita

lihat data historis dalam jangka panjang, yang terjadi justru sebaliknya:

Isu-isu yang terjadi diluar negeri tidaklah berpengaruh terhadap keluar

masuknya asing di BEI, karena yang berpengaruh

adalah isu-isu domestik. You see, dalam 20 tahun terakhir (antara tahun

1997 hingga 2016), asing hanya pernah tiga kali membukukan net sell, yakni

tahun 2005, 2013, dan 2015. Dan apa yang terjadi pada tahun-tahun tersebut?

Here we go: Pada tahun 2005, Indonesia mengalami inflasi tinggi dan perekonomian

sempat terguncang, setelah Pemerintah ketika itu dengan cepat menaikkan harga

BBM bersubsidi (pada Maret 2005, harga premium naik dari Rp1,810 menjadi 2,400,

lalu pada Oktober di tahun yang sama naik lagi menjadi Rp4,500 per liter). Sementara pada

tahun 2013, Indonesia mulai mengalami perlambatan pertumbuhan ekonomi karena

penurunan harga komoditas (batubara dan CPO), dan puncak perlambatan tersebut

terjadi pada tahun 2015, yang ditandai dengan lesunya aktivitas ekonomi di

segala bidang dan merosotnya nilai tukar Rupiah (pada tahun 2014, perlambatan

ekonomi untuk sesaat tertutup oleh euforia Pemilu dan Pilpres).

Sementara pada tahun

2008, yakni ketika terjadi krisis global, asing tetap belanja saham cukup besar

di Indonesia. Pun ketika pada tahun 2011 terjadi Krisis Yunani, asing tetap

membukukan net buy. Yang paling baru tentu saja pada pertengahan tahun

2016 kemarin dimana asing belanja besar-besaran karena sentimen tax amnesty.

Tapi setelah sentimen tersebut meredup, plus adanya kekhawatiran terkait situasi

keamanan dalam negeri menjelang Pilkada DKI Jakarta, maka asing perlahan

tapi pasti terus jualan sampai sekarang.

Trend Meningkatnya

Jumlah Investor Domestik

Ketika asing mulai

keluar dari market sejak akhir Agustus 2016 lalu, maka normalnya IHSG akan

turun. Namun hingga ketika artikel ini ditulis IHSG ternyata masih disitu-situ

saja yakni 5,250-an, jadi gak sampe balik lagi ke 4,800-an seperti awal tahun

2016 lalu (yaitu ketika cerita tax amnesty belum ramai, dan asing belum masuk

ke pasar). Pertanyaannya, apa yang menahan penurunan IHSG?

Dan mungkin jawabannya

adalah, ketika beberapa bulan terakhir ini asing terus keluar, namun di waktu yang bersamaan investor lokal

terus masuk. Terdapat dua data yang menunjukkan hal tersebut. Yang pertama,

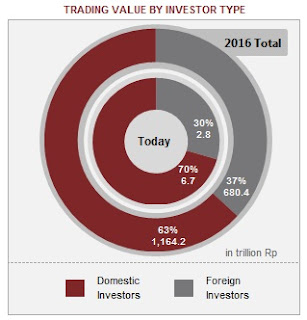

sepanjang tahun 2016 lalu, nilai transaksi jual beli saham (trading value)

yang dilakukan investor lokal tercatat menembus Rp1,164 trilyun atau 63% dari total trading value di BEI, dan itu meningkat

signifikan dibanding tahun-tahun sebelumnya yang stagnan di level Rp800-an

trilyun, atau hanya 57 – 59% dari total trading value. Yang kedua, ya seperti

yang sudah disebut diatas: Meningkatnya kepemilikan investor domestik terhadap

saham-saham di BEI, dari tadinya 33 – 41% menjadi 45.5%. Berhubung kita tahu

bahwa Philip Morris dkk masih belum menjual kepemilikan mereka di HM Sampoerna

dan lainnya, maka peningkatan kepemilikan investor domestik itu bukan

disebabkan karena keluarnya asing, melainkan karena meningkatnya jumlah investor

lokal yang masuk ke bursa.

|

| Pada tahun 2016 lalu, investor domestik untuk pertama kalinya mendominasi hampir dua per tiga total nilai transaksi perdagangan di BEI. |

Lalu apa yang

menyebabkan bursa belakangan ini dibanjiri investor lokal? Well, sudah cukup

jelas bukan? Dalam 1 – 2 tahun terakhir, BEI sebagai penyelenggara Bursa Saham

di Indonesia banyak melakukan kegiatan yang pada intinya mengedukasi dan

menarik minat masyarakat awam untuk berinvestasi di saham, mulai dari

mendirikan kantor-kantor cabang hingga ke Papua, menyelenggarakan

seminar-seminar pasar modal di kampus-kampus dan kantor perusahaan (termasuk

penulis juga pernah beberapa kali diundang sebagai pembicara), meluncurkan

kampanye ‘Yuk Nabung Saham!’ termasuk mengiklankannya di televisi, hingga

mengundang tokoh pasar modal, komunitas, dan perusahaan-perusahaan sekuritas

untuk membuka bel perdagangan saham di Gedung BEI itu sendiri. Pendek kata,

jika dulu penulis gak tau orang-orang di BEI itu kerjanya ngapain aja, maka

sekarang ini tampak jelas bahwa mereka sangat bekerja keras, dan alhasil kalau

berdasarkan data dari BEI sendiri, jumlah investor ritel lokal meningkat dari

hanya 300 ribuan pada tahun 2013, menjadi 550 ribuan pada akhir tahun 2016, dan

terus meningkat sampai sekarang.

Namun ketika investor

domestik ramai-ramai masuk bursa, jumlah investor asing disini justru stagnan. Antara

tahun 2012 – 2016, asing totalnya hanya membukukan net buy Rp31.5 trilyun

dalam lima tahun terakhir (terutama karena posisi asing justru negatif/net

sell pada tahun 2013 dan 2015), dan angka tersebut sangat kecil dibandingkan

periode lima tahun sebelumnya (2007 – 2011), yang mencapai total Rp109.6

trilyun. Tapi kalau kita melihat lagi data makroekonomi nasional sejak tahun

2007, maka nilai belanja investor asing diatas menjadi bisa dijelaskan: Antara

tahun 2007 – 2011, Indonesia sedang dalam masa puncak pertumbuhan ekonomi

berkat booming komoditas (sempat ‘diinterupsi’ oleh krisis global 2008,

tapi fundamental ekonomi dalam negeri ketika itu tetap stabil). Namun memasuki

tahun 2012 sampai sekarang, seiring dengan penurunan harga komoditas maka berakhir

pula masa kejayaan ekonomi di tanah air, meski juga (untungnya) gak sampai

jatuh krisis.

However, kalau anda memperhatikan

data fundamental perekonomian, maka seperti yang sudah penulis bahas disini,

sebenarnya cukup jelas bahwa kondisi ekonomi sekarang, meski memang belum

sebagus tahun 2007 – 2011 lalu, tapi perlahan tapi pasti mulai pulih, dan terdapat

prospek bahwa angka pertumbuhan GDP nasional akan tumbuh kencang lagi dalam

beberapa tahun kedepan. Ini artinya, terlepas dari isu-isu jangka pendek

seperti Pilkada dll yang menyebabkan investor asing tahan posisi cash, namun

dalam jangka panjang mereka akan kembali memborong saham-saham di BEI.

Dan karena disisi lain

jumlah investor domestik juga terus meningkat, maka bagaimana kira-kira

dampaknya terhadap IHSG???

Kabar baiknya adalah,

meski belakangan ini jumlah investor domestik di bursa meningkat signifikan, namun

jumlah investor domestik ini masih belum ada 1% dibanding total populasi

Indonesia, alias masih keciiiil sekali, yang artinya potensi peningkatan jumlah

investor lokal ini masih sangat terbuka lebar asalkan BEI terus gencar mengkampanyekan investasi saham itu sendiri. Disisi lain, meski sampai

sekarang S&P masih belum memberikan cap investment grade bagi Indonesia,

namun penulis kira itu cuma soal waktu saja, karena toh pembangunan ekonomi di

tanah air sampai sekarang masih berjalan lancar, belum lagi belakangan ini

harga-harga batubara dan CPO, yang merupakan tulang punggung perekonomian

nasional, mulai naik lagi.

Dan ketika nanti

S&P akhirnya memberikan label investment grade, maka ya sudah: Indonesia resmi menjadi negara layak

investasi, karena dua lembaga pemeringkat lainnya yakni Fitch dan Moody’s

sudah lebih dulu memberikan label investment grade tersebut. Dan mulai sejak saat

itulah, Indonesia tidak akan lagi dipandang sebelah mata oleh para fund manager

besar, dimana mereka akan ramai-ramai belanja saham dimari. Kombinasi masuknya investor lokal plus asing ini, pada akhirnya akan membuat Bursa Saham Indonesia menjadi jauh lebih ramai dan lebih besar dibanding saat ini, dan itu akan terjadi cepat atau lambat dari sekarang.

Jadi seperti yang

sering penulis sampaikan ke orang-orang, ‘Pasar Saham di Indonesia itu adalah seperti

di Amerika namun 50 atau bahkan 100 tahun yang lalu, dan kita-kita ini adalah

seperti Warren Buffett di tahun 60-an dulu. Bisa saya katakan bahwa kita beruntung, karena kita merupakan generasi-generasi

awal di dunia investasi saham di Indonesia, namun keberuntungan tersebut

akan sia-sia kalau kita tidak segera berinvestasi dari sekarang!’ So, are you

join us or not???

Minggu depan kita akan mengulas salah satu anak usaha Grup Bakrie, just stay tune.

Minggu depan kita akan mengulas salah satu anak usaha Grup Bakrie, just stay tune.

Pada tanggal 30 Januari nanti penulis akan ke Jogja untuk berlibur barang satu minggu disana. Bagi temen-temen yang di Jogja yang berminat untuk ikut value investing private class dengan penulis, bisa kontak Pak Rifai di nomor Whatsapp 082139417688. Jumlah peserta sangat terbatas, maksimal hanya 5 orang saja,

Follow/lihat foto-foto penulis di Instagram, klik 'View on Instagram' dibawah ini:

Komentar

untuk melihat data historys besarnya porposi investasi dari investor asing dan domestik, gimana caranya ?

terima kasih.