Membedah Laporan Keuangan Jiwasraya

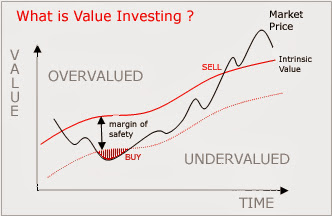

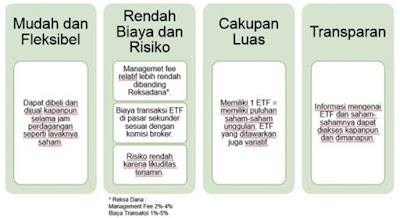

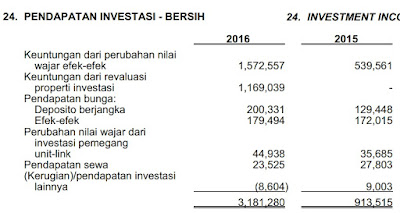

Ketika Hendrisman Rahim terpilih sebagai direktur utama PT Asuransi Jiwasraya, tahun 2008, kinerja Jiwasraya di tahun tersebut tengah terpuruk dimana perusahaan hanya membukukan laba bersih Rp16 milyar, drop dari Rp34 milyar di tahun sebelumnya, sedangkan asetnya juga menyusut dari Rp5.1 menjadi Rp4.8 trilyun. Dan salah satu penyebabnya adalah karena stock market crash ketika itu dimana IHSG jeblok 50.1% sepanjang tahun 2008, yang otomatis menyebabkan Jiwasraya menderita rugi signifikan dari penempatan investasinya di saham, entah secara langsung maupun melalui reksadana.