Melirik Kembali Saham-Saham Perkebunan

Tak terasa kita sudah memasuki penghujung bulan April, dan itu artinya

sebentar lagi para emiten akan merilis laporan keuangan untuk periode Kuartal I

2014. Malah hingga artikel ini ditulis, terdapat setidaknya tiga emiten yang

sudah merilis laporan keuangan tersebut. Mereka adalah Bank Danamon (BDMN),

Bank Mutiara (BCIC), dan Astra Agro Lestari (AALI). Yang mencuri perhatian

adalah emiten/saham yang disebut terakhir, yakni AALI, dimana laba bersihnya

tercatat Rp810 milyar, atau melompat lebih dari dua kali lipat dibanding

periode yang sama tahun 2013. Disisi lain kalau kita melirik harga minyak sawit

mentah alias crude palm oil (CPO) di

Bursa Malaysia, angkanya sudah stabil di RM2,600-an per ton, setelah sebelumnya

sempat anjlok hingga RM2,200 per ton. Waktunya bagi perusahaan-perusahaan

perkebunan kelapa sawit untuk bangkit kembali?

AALI, seperti yang anda ketahui, merupakan perusahaan perkebunan kelapa

sawit ketiga terbesar di BEI setelah Salim Ivomas Pratama (SIMP), dan Sinarmas

Agro (SMAR). AALI juga masuk kategori saham blue chip dengan volume perdagangan

yang cukup likuid. Sementara jika dilihat dari kualitas fundamentalnya, AALI

merupakan saham terbaik di sektor perkebunan kelapa sawit, dengan kinerja keuangan

yang sangat konsisten dari tahun ke tahun, termasuk hanya mengalami penurunan

laba yang sedikit saja pada tahun 2013 lalu ketika harga CPO jatuh. Wajar, karena

AALI dipegang oleh grup konglomerasi terbaik di Indonesia, Grup Astra. Pada tahun

2014 ini AALI kembali sukses mencatatkan kenaikan laba bersih, dan seharusnya

trend-nya akan tetap bagus mengingat harga CPO terus naik dalam beberapa waktu

terakhir, namun masih jauh dibanding puncaknya pada tahun 2011 lalu yakni

RM4,500 per ton.

Sayangnya dengan PER dan PBV yang masing-masing mencapai 14.2 dan 4.2 kali

pada harga saham 28,350, maka AALI jelas sudah cukup mahal. Sudah agak

terlambat kalau anda memaksakan diri untuk masuk diharga sekarang jika anda

memang tertarik dengan sahamnya. Namun mengingat sektor perkebunan kelapa sawit

sendiri secara umum mulai pulih, maka peluangnya mungkin terdapat di saham

sawit lainnya.

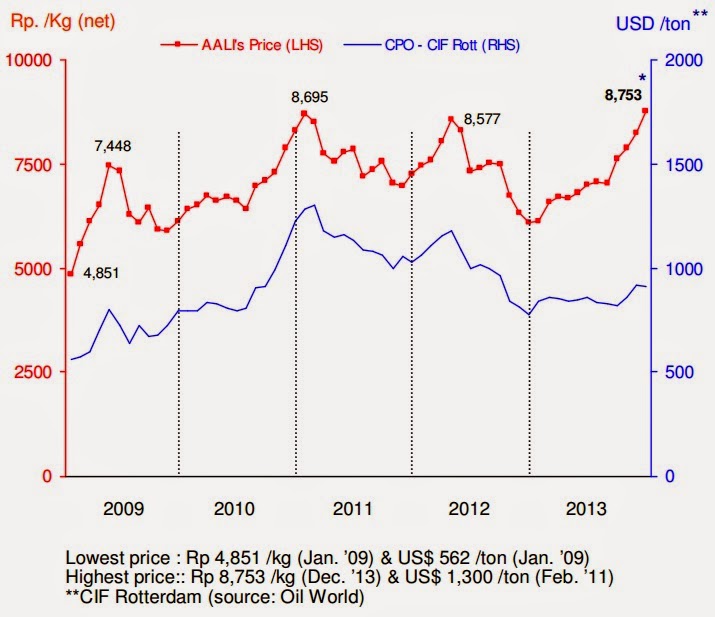

Lalu tahu dari mana kalau sektor perkebunan kelapa sawit sudah pulih? Simpelnya

bisa dilihat dari perkembangan harga CPO dunia. Pada awal tahun 2009, berdasarkan

data dari Bursa Rotterdam, harga CPO

tercatat US$ 562 per ton. Kemudian hanya dalam waktu dua tahun berikutnya,

harga CPO melejit naik hingga mencapai US$ 1,300 per ton pada Februari 2011, dan

itu sebabnya sektor perkebunan kelapa sawit merasakan kejayaannya juga pada

tahun 2011. Namun setelahnya harga CPO terus turun hingga akhirnya mentok di US$

770 per ton pada akhir tahun 2012.

|

| Trend harga CPO dunia, dan harga CPO milik AALI |

Kemudian sepanjang tahun 2013 kemarin, meski hanya pelan-pelan, namun harga

CPO mulai naik kembali dan saat ini sudah stabil di level US$ 900-an per ton.

Jika dilihat dari sini maka penurunan harga CPO yang terjadi sepanjang tahun

2011 – 2012 adalah bukan karena oversupply,

adanya komoditas substitusi (pengganti) yang lebih baik, atau apapun alasan

yang dikemukakan oleh para analis, melainkan hanya karena harga CPO sudah naik

banyak sebelumnya. Itu saja (bear in mind that investing is simple if you make

it so). Pada akhirnya kebutuhan masyarakat dunia akan minyak goreng dan

berbagai produk turunan lainnya dari CPO, tidak akan pernah turun.

Sepanjang tahun 2013, mayoritas perusahaan perkebunan kelapa sawit lainnya

di BEI masih mencatatkan peningkatan kinerja jika dilihat dari volume penjualan

CPO-nya yang masih terus naik, atau paling tidak jika kita melihat data kinerja

operasional dari AALI, SIMP, dan PP London Sumatera/LSIP (karena hanya tiga

emiten itu yang merilis data kinerja operasionalnya), namun harga CPO yang

masih rendah menyebabkan mereka gagal dalam mencetak kenaikan laba.

Dan pada tahun 2014 ini, jika mengacu pada data yang dimiliki oleh AALI, rata-rata

harga jual CPO sepanjang Januari – Februari 2014 tercatat Rp8,829 per kilogram,

melompat 39.0% dibanding periode yang sama tahun sebelumnya! However, ingat

bahwa pada awal tahun 2013 harga CPO memang sedang rendah-rendahnya. Tapi yang

jelas karena hal ini pula, AALI sukses mencatatkan kenaikan laba yang

signifikan pada Kuartal I 2014, karena disisi lain volume penjualan CPO milik

perusahaan (dan juga produk turunannya, seperti olein dan stearin) masih terus meningkat seperti biasa.

Termasuk, harga jual dari minyak inti sawit (palm kernel) juga naik signifikan,

dari Rp2,700 di tahun 2013 menjadi Rp5,600 per kilogram pada saat ini. Dari

pendapatan AALI sebesar Rp3.7 trilyun pda Kuartal I 2014, Rp448 milyar

diantaranya berasal dari penjualan minyak inti sawit.

Nah, kalau kita ingat-ingat lagi, pada tahun 2011 lalu hampir perusahaan

perkebunan kelapa sawit mulai dari AALI, LSIP, SMAR, Sampoerna Agro (SGRO), Gozco

Plantations (GZCO), hingga Tunas Baru Lampung (TBLA), semuanya menikmati laba

bersih yang besar seiring dengan kenaikan harga sawit. Ini artinya kinerja

seluruh perusahaan perkebunan di BEI (kecuali Bakrie Sumatera Plantations/UNSP,

tentu saja) memang seiring sejalan. Jadi dengan asumsi bahwa tidak hanya AALI,

melainkan perusahaan perkebunan kelapa sawit lainnya juga akan mencatat kenaikan

kinerja yang signifikan pada Kuartal I 2014, maka tugas anda sekarang tinggal

mencari saham mana yang harganya masih murah saja.

Nah, untuk membantu anda melakukan screening awal, berikut ini adalah data PBV terbaru dari empat

belas saham perkebunan kelapa sawit di BEI (diluar AALI), berdasarkan posisi

ekuitas mereka per tanggal 31 Desember 2013.

Ticker

|

Name

|

Price

|

PBV (X)

|

SSMS

|

Sawit Sumbermas Sarana

|

1,145

|

4.8

|

DSNG

|

Dharma Satya Nusantara

|

3,055

|

4.0

|

SMAR

|

Sinarmas Agro

|

6,700

|

3.0

|

BWPT

|

BW Plantation

|

1,345

|

2.8

|

LSIP

|

PP London Sumatra

|

2,380

|

2.5

|

PALM

|

Provident Agro

|

440

|

2.0

|

SGRO

|

Sampoerna Agro

|

2,190

|

1.6

|

ANJT

|

Austindo Nusantara Jaya

|

1,600

|

1.3

|

TBLA

|

Tunas Baru Lampung

|

476

|

1.3

|

JAWA

|

Jaya Agra Wattie

|

365

|

1.1

|

SIMP

|

Salim Ivomas Pratama

|

940

|

1.1

|

MAGP

|

Multi Agro Gemilang

|

75

|

0.7

|

GZCO

|

Gozco Plantations

|

106

|

0.4

|

UNSP

|

Bakrie Sumatera Plantations

|

50

|

0.1

|

Catatan:

- PBV diatas dihitung berdasarkan posisi aset

bersih/ekuitas diluar ekuitas yang

merupakan kepentingan nonpengendali.

- ANJT menyajikan laporan keuangannya dalam

mata uang US Dollar, jadi PBV-nya dihitung berdasarkan asumsi bahwa kurs

Rupiah adalah Rp11,000 per US Dollar.

- Khusus untuk MAGP, PBV-nya dihitung berdasarkan posisi ekuitas perusahaan per tanggal 30 September 2013, karena perusahaan belum merilis laporan keuangannya untuk periode Kuartal IV 2013.

Berdasarkan tabel diatas, maka anda akan mengerti kenapa penulis mengatakan

bahwa AALI pada saat ini sudah mahal, mengingat PBV-nya yang mencapai 4.2 kali

adalah merupakan yang tertinggi kedua dibanding PBV dari semua saham sawit

lainnya diatas. Okay, kualitas fundamental AALI yang super menyebabkan saham

ini mungkin memang layak dihargai premium, but still, penulis yakin bahwa kecuali

anda bisa masuk di AALI pada harga yang jauh lebih rendah dibanding harganya

saat ini, maka masih terdapat saham sawit lain yang lebih menawarkan

keuntungan. Yang penting asal anda memilih saham yang fundamentalnya bagus

saja.

However, jika diatas disebutkan bahwa rata-rata perusahaan perkebunan

kelapa sawit akan mencatat kenaikan kinerja yang signifikan pada Kuartal I 2014

seperti halnya AALI, maka itu hanya merupakan asumsi. Selain itu dalam tiga

tahun terakhir terdapat banyak saham sawit baru di bursa yang penulis sendiri

belum mempelajari mereka, apakah mereka juga meraup untung besar pada tahun 2011

lalu atau tidak. Jadi untuk lebih pastinya, mari menunggu hingga awal Mei nanti dimana

mereka semua seharusnya akan sudah merilis laporan keuangannya masing-masing.

Komentar

pengen bandingin satu-satu.. hehehe..

sepertinya cpo dah mulai uptren.. :)

Mungkin Pak Teguh juga bisa melihat demand supply dari industri nikel, sangat menarik untuk di analisa lebih mendalam :)

di tunggu yang lain ya..

:)