Pendapat Saya Tentang BI Rate 3.5%, dan Pengaruhnya Terhadap Pasar Saham

Bank Indonesia (BI) kembali menggelar rapat dewan gubernur (RDG) pada hari Kamis, 21 Juli 2022 kemarin, dimana diputuskan bahwa suku bunga acuan atau BI Rate tetap tidak berubah di level 3.50%. Dan terus terang sebagai pelaku pasar saya agak kecewa dengan keputusan ini, karena saya termasuk yang menganggap bahwa BI Rate tersebut sebaiknya dinaikkan. Berikut penjelasannya.

***

Ebook

Market Planning edisi Agustus 2022 yang berisi analisis IHSG, rekomendasi saham, info

jual beli saham, dan update strategi investasi bulanan akan terbit tanggal 1 Agustus mendatang. Anda

bisa memperolehnya disini, gratis info jual beli saham,

dan tanya jawab saham/konsultasi portofolio untuk member.

***

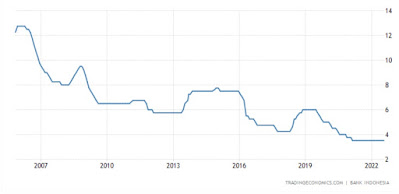

Seperti yang kita ketahui, BI Rate erat hubungannya dengan inflasi dan juga pertumbuhan ekonomi di dalam negeri. Simpelnya jika BI Rate naik, maka suku bunga perbankan di Indonesia secara umum ikut naik, termasuk bunga kredit dan deposito. Imbasnya masyarakat akan lebih banyak menempatkan uang mereka di bank, termasuk bank itu sendiri akan lebih banyak menempatkan dana di BI (karena bunganya naik), sehingga jumlah uang beredar akan berkurang dan harapannya inflasi akan turun. Disisi lain kenaikan BI Rate ini berisiko menekan pertumbuhan ekonomi. Misalnya, jika para bank tidak mau mengucurkan pinjaman modal ke pengusaha karena mereka lebih suka menyimpan uangnya di BI, maka para pengusaha akan kesulitan mengembangkan usahanya, dan itu pada akhirnya akan menekan pertumbuhan eknomi. Karena itulah, jika kemudian tingkat inflasi telah terkendali, maka BI bisa menurunkan kembali BI rate-nya, agar dana yang tadinya diendapkan bisa kembali dikucurkan ke masyarakat, untuk menumbuhkan ekonomi dan menciptakan lapangan kerja.

Kemudian seperti yang kita ketahui, inflasi di dalam negeri mulai beranjak naik pada tahun 2022 ini, terakhir sudah 4.35% pada bulan Juni 2022, atau sudah diatas ambang batas yang dianggap aman menurut BI, yakni 2 – 4%. Memang jika dibandingkan data historisnya, dimana pada tahun 2016 atau lebih lama lagi inflasi kita pernah mencapai 6 – 8%, maka inflasi sekarang ini yang 4.35% itu tampak masih relatif aman. Namun jika kita telisik lagi penyebab dari inflasi itu sendiri, maka kemungkinan besar angkanya akan kembali naik dalam beberapa bulan kedepan, mungkin bahkan bisa lebih tinggi dari sekedar 6 – 8%. Yup, penulis mencatat terdapat setidaknya tiga penyebab kenaikan inflasi di Indonesia saat ini.

Yang pertama adalah kenaikan harga-harga komoditas seperti minyak (yang imbasnya menaikkan harga BBM), dan minyak sawit mentah alias crude palm oil alias CPO (yang imbasnya menaikkan harga minyak goreng). Betul, Pemerintah sampai sekarang masih bisa mempertahankan agar harga pertalite tidak ikut naik, sehingga dampak inflasinya tidak terlalu besar, tapi mau sampai kapan? Karena semakin lama harga pertalite tidak naik, maka semakin besar beban subsidi yang harus dibayar negara, dimana itu bisa mengganggu postur APBN (dana yang harusnya dialokasikan untuk keperluan lain dialihkan untuk subsidi BBM). Kemudian untuk CPO itu kita beruntung karena Indonesia mampu memproduksi CPO sendiri, jadi tidak perlu impor seperti halnya minyak, tapi toh nyatanya harganya tetap ikut naik. Dan bagaimana dengan komoditas/bahan pangan lainnya seperti gandum (bahan baku tepung terigu), kacang kedelai (bahan baku tahu tempe), hingga gula? Kita tahu bahwa kesemua harga bahan pangan impor itu ikut naik sejak setidaknya setahun lalu, dan belum turun lagi.

Kemudian yang perlu dicatat adalah, harga minyak misalnya, itu sudah naik hingga tembus diatas $63 per barel (asumsi APBN 2021) sejak bulan Mei 2021 lalu. Jadi kenapa inflasi di Indonesia baru beranjak naik sekarang ketika sudah lewat lebih dari setahun? Jawabannya adalah karena adanya periode transisi, dimana kenaikan harga minyak itu akan secara bertahap mempengaruhi harga-harga kebutuhan pokok lainnya untuk ikut naik satu per satu, hingga akhirnya setahun kemudian barulah inflasi itu akhirnya terjadi. Tapi ini sekaligus menjelaskan bahwa kenaikan inflasi dari 2% menjadi 4% di tahun 2022 ini baru merupakan awal. Karena dengan harga minyak itu sendiri sampai sekarang masih tetap tinggi (dan Warren Buffett sendiri memprediksi bahwa harga minyak memang tidak akan turun lagi, tidak dalam waktu dekat ini), maka seiring dengan berjalannya waktu, akan ada lebih banyak lagi kebutuhan pokok lainnya yang harganya (akhirnya) ikut naik. Dan jika itu terjadi, maka tentu inflasi akan naik lebih tinggi lagi.

Lalu kedua, kita tahu bahwa inflasi Amerika Serikat yang terakhir mencapai rekor 9.1%, tertinggi sejak tahun 1981, salah satunya disebabkan oleh aksi ‘cetak Dollar’ oleh The Fed dalam bentuk stimulus ekonomi senilai total $6.4 triliun pada masa pandemi Covid-19 tahun 2020 – 2021 lalu, dimana imbasnya jumlah uang Dollar beredar di Amerika (dan seluruh dunia) meningkat signifikan dari sekitar $15 menjadi $22 triliun, atau naik sekitar 45%. Karena disisi lain agregat pertumbuhan ekonomi AS pada periode 2019 – 2022 sama sekali tidak meningkat setinggi itu, maka jadilah inflasinya melejit.

Nah, awalnya penulis sendiri berpikir bahwa masalah ‘cetak Dollar’ ini hanya terjadi di Amerika, tapi tahukah anda bahwa BI juga banyak cetak Rupiah untuk menstimulus ekonomi? Yup, kalau anda masih ingat, salah satu program Pemerintah ketika memberlakukan PSBB dan PPKM darurat di tahun 2020 – 2021 lalu, adalah dalam bentuk bantuan langsung tunai atau BLT, belum lagi bantuan-bantuan lain dimana masyarakat boleh dibilang menerima uang gratis. Lalu uangnya dari mana? Ya salah satunya dari cetak sendiri. Imbasnya, jumlah uang Rupiah beredar di Indonesia meningkat dari sekitar Rp6,000 triliun pada awal tahun 2020, menjadi terakhir Rp7,900 triliun pada bulan Juni 2022. Memang jika dibanding kenaikan jumlah Dollar beredar yang mencapai 45% diatas, maka kenaikan jumlah Rupiah beredar ini masih relatif aman, apalagi sekarang BLT itu juga sudah tidak ada. Tapi intinya jumlah Rupiah beredar juga ternyata ikut naik, dan dengan persentase kenaikan yang lebih tinggi dibanding pertumbuhan ekonomi di dalam negeri. Sehingga jika BI Rate tidak segera dinaikkan untuk menekan jumlah Rupiah beredar ini, maka inflasi yang terjadi saat ini akan naik lebih tinggi lagi dalam beberapa bulan kedepan.

Terakhir ketiga, anda masih ingat kapan persisnya harga-harga sembako, jajanan pasar dll mulai naik? Benar sekali: Sejak sekitar bulan April 2022 kemarin, dan semakin terasa setelah event Idul Fitri pada awal bulan Mei 2022. Hal ini karena Pemerintah untuk pertama kalinya sejak era pandemi mengizinkan masyarakat untuk mudik, sehingga jumlah uang beredar di masyarakat tentu saja meningkat signifikan ketika para pemudik dari kota besar membawa ‘oleh-oleh’ uang tunai ke kampung halamannya. Alhasil orang-orang banyak beli ini itu, harga-harga jadi naik, dan akhirnya inflasi. Karena disisi lain Pemerintah hampir pasti tidak akan pernah memberlakukan PPKM darurat lagi, maka satu-satunya jalan untuk meredakan inflasi ini adalah dengan menaikkan BI Rate.

Kesimpulannya, karena BI Rate sudah terlanjur tidak naik, maka dalam beberapa bulan kedepan kita kemungkinan akan menyaksikan inflasi di dalam negeri naik menjadi 6 – 8%, atau lebih tinggi lagi, kecuali jika pada RDG BI pada Agustus atau September nanti, BI Rate akhirnya dinaikkan. Nah, sebenarnya kalau cuma inflasi naik saja, itu tidak terlalu menjadi masalah. Karena toh nyatanya gak cuma Indonesia, tapi negara-negara lain juga mengalami inflasi tinggi di tahun 2022 ini.

Tapi ceritanya jadi beda ketika kita melihat kurs Rupiah, yang terakhir sudah kembali tembus Rp15,000 per $, imbas dari kenaikan Fed Rate. Memang jika dibandingkan dengan pelemahan Euro, misalnya, maka pelemahan Rupiah diatas masih belum seberapa. Namun karena Fed Rate kemungkinan masih akan naik lagi, maka jika BI Rate tidak segera ikut naik, maka Rupiah masih bisa melemah lebih lanjut. Pelemahan Rupiah ini bisa menimbulkan sejumlah masalah seperti meningkatnya nilai impor (yang imbasnya bisa menekan pertumbuhan ekonomi), keluarnya dana asing dari dalam negeri, hingga meningkatnya nilai utang Pemerintah, karena ingat bahwa utang tersebut dalam mata uang Dollar. Faktanya pada tahun 2020 lalu utang Pemerintah tercatat mencapai 38.5% dari nilai GDP, meningkat signifikan dibanding 30.5% pada tahun 2019, dimana Pemerintah pada tahun 2020 itu memang banyak mengambil utang luar negeri untuk stimulus ekonomi. Jadi jika Rupiah terus melemah, maka angka persentasenya akan naik lebih tinggi lagi bahkan meskipun Pemerintah sejatinya tidak lagi mengambil utang baru.

Dan jika itu semua skenario itu benar terjadi, maka penulis masih percaya bahwa kita tidak akan sampai bernasib seperti Sri Lanka atau Venezuela. Namun momentum pemulihan ekonomi pasca resesi pandemi tahun 2020 lalu yang sudah dicapai sejauh ini, tentunya bisa melambat lagi.

Okay, Pak Teguh, tapi kenapa IHSG dalam beberapa hari ini justru naik ya pak? Yakni persisnya setelah BI kemarin memutuskan untuk tidak menaikkan BI Rate? Ya itu karena investor melihatnya secara sederhana saja, yakni bahwa jika BI Rate tidak naik, maka ekonomi di dalam negeri akan tetap tumbuh positif meski imbasnya inflasi ikut naik. Jadi memang justru kalau kemarin itu BI Rate naik, maka sentimennya akan negatif, dan IHSG bisa saja turun. Tapi mengutip pendapat dari Bill Ackman, ‘Bank sentral (maksudnya The Fed) sebaiknya sesegera mungkin menaikkan suku bunga menjadi 4 – 5% untuk menekan inflasi, dimana meski dampak jangka pendeknya memang akan menyakitkan, tapi dampak jangka panjangnya akan positif’, maka penulis juga menganggap bahwa semakin lama BI Rate tidak dinaikkan, maka semakin tinggi risiko kenaikan inflasi/pelemahan Rupiah yang mungkin bisa dicapai di masa yang akan datang.

Dan itu tentu saja bukan kabar bagus. Jadi jika pada rapat The Fed, 27

Juli nanti, Fed Rate kembali naik, maka menarik untuk melihat bagaimana

dampaknya ke pasar saham di dalam negeri. Well, tapi semoga saja saya salah

dalam hal ini.

***

Ebook Market Planning edisi Agustus 2022 yang berisi analisis IHSG, rekomendasi saham, info jual beli saham, dan update strategi investasi bulanan akan terbit tanggal 1 Agustus mendatang. Anda bisa memperolehnya disini, gratis info jual beli saham, dan tanya jawab saham/konsultasi portofolio untuk member.

Komentar