Mengenal Exchange Traded Fund (ETF), Termasuk Potensi Keuntungan dan Risikonya

Dalam berinvestasi

di saham, ada sejumlah peraturan tidak tertulis yang harus dipatuhi jika kita

ingin meraih profit konsisten. Dan salah satu peraturan tidak tertulis tersebut

adalah terkait diversifikasi portofolio, dimana di blog ini penulis juga

sudah sering kasih tips-tips tentang cara melakukan diversifikasi yang baik dan

benar. However, berdasarkan pengamatan penulis selama ini, peraturan

diversifikasi inilah yang sering dilanggar oleh investor, baik pemula maupun

berpengalaman. Contohnya, sering terjadi seorang investor menempatkan lebih

dari separuh porto-nya hanya pada saham A, karena ia sangat yakin bahwa

‘pilihannya tidak mungkin salah’, dan/atau karena ia berharap bahwa jika benar

saham A itu naik banyak, maka dampak profitnya terhadap kinerja portonya secara

keseluruhan akan sangat signifikan.

***

Jadwal Seminar Value Investing: Untuk saat ini belum ada jadwal lagi, namun anda bisa memperoleh rekaman seminarnya disini. Tersedia rekaman terbaru lengkap dengan slide materinya, dan excel 'kalkulator saham', plus bonus Ebook 'How to be a Full Time Investor'.

***

Dan meski strategi

‘menaruh hampir seluruh telur hanya dalam 1 keranjang’ ini terkadang memang

sukses menghasilkan jackpot, misalnya jika saham A tadi beneran naik banyak,

namun dalam jangka panjang pada akhirnya porto anda akan berantakan, dan secara

ilmu statistik itu bisa dijelaskan. Sekarang begini: Kalau anda membeli sepuluh saham yang

berbeda dimana kesepuluh saham tersebut sudah dipilih dengan hati-hati

(fundamental bagus, prospek bagus, valuasinya murah atau wajar), maka dalam

kondisi pasar yang tidak sedang terkoreksi sekalipun, biasanya ada saja satu

atau dua saham yang ternyata malah turun, but it’s okay selama saham-saham

lainnya masih naik, dan total profit yang anda peroleh akan lebih besar

dibanding ruginya. Namun bagaimana kalau anda hanya membeli satu saham, dan

ternyata dia turun? Maka ya sudah, porto anda akan langsung berantakan sama

sekali.

Tapi pak Teguh, kalau satu saham

yang dibeli itu naik banyak, maka untungnya bakal gede toh? Betul, tapi

masalahnya, mungkin ndak setiap kali kita beli satu saham, dan hanya satu saham

itu saja, maka dia akan selalu langsung naik? Nggak mungkin kan? Karena

ada banyak skenario yang bisa terjadi selain skenario bahwa saham itu akan

langsung naik tak lama setelah anda membelinya, misalnya dia bergerak mendatar

dulu lalu lama kemudian baru naik, atau turun dulu lalu baru naik, atau yang

terburuk, turun dan tak pernah naik kembali. Problemnya, tak peduli berapapun

hasil profit yang dihasilkan dari strategi all in ini sebelumnya, maka

ketika anda mengalami satu kali ‘terpeleset’ itulah, kerugian yang diderita bisa

menyapu habis seluruh keuntungan yang diperoleh sebelumnya. Strategi all in

seperti ini juga sangat berbahaya dalam kondisi pasar bearish/IHSG

turun, karena mayoritas saham di BEI lebih fluktuatif dibanding IHSG itu

sendiri, sehingga satu saham yang anda pegang itu bisa drop 5 – 10% sendiri

(dan artinya porto anda secara keseluruhan juga turun segitu, karena anda gak

pegang saham lain, dan juga gak pegang cash), ketika IHSG sejatinya cuma turun

1 – 2%.

Karena itulah, penulis sendiri

belum pernah ketemu investor besar yang menempatkan seluruh portonya hanya

dalam 1, 2, atau 3 saham. Termasuk Pak Lo Kheng Hong, beliau memegang kurang

lebih 20 – 30 saham berbeda dalam satu waktu. Dan salah satu alasan kenapa Pak

LKH bisa tetap santai ketika memegang katakanlah saham Petrosea (PTRO) sejak lebih dari lima tahun

lalu, tak peduli selama itu PTRO ini bahkan pernah drop sampai 300 perak,

adalah karena PTRO ini tidak menjadi satu-satunya saham di portonya, melainkan

ada banyak lagi saham-saham lainnya, yang bisa jadi naik banyak ketika PTRO

sedang dapet gilirannya untuk turun.

Okay, tapi balik lagi, alasan

kenapa investor kadang malas menerapkan diversifikasi adalah karena, jangankan

20 saham, memegang 5 – 10 saham berbeda saja mereka sudah pusing, karena itu kan

artinya ke-10 saham itu harus dianalisa satu per satu, dan juga harus diawasi

setiap beberapa waktu sekali, siapa tahu salah satu dari mereka mengalami perubahan

fundamental yang menyebabkan sahamnya tidak layak invest lagi. Seperti jika keluarga

anda dirumah punya 2 orang anak, dibanding dengan punya 10 orang anak, maka

pusingnya pasti beda. Bagi investor full time, hal ini sejatinya tidak akan

jadi masalah, karena sudah pekerjaan sehari-hari mereka menganalisa. Tapi bagi

investor paruh waktu yang masih punya kesibukan lain, maka memegang banyak

saham berbeda seperti ini bisa sangat merepotkan.

Exchange Traded Fund = Diversifikasi

Otomatis

Nah, jadi ketika penulis baca-baca

lagi tentang exchange traded fund atau ETF, maka saya kemudian tercerahkan:

Mungkin ETF inilah yang bisa menjadi solusi bagi investor yang sulit menerapkan

diversifikasi, dan khususnya dalam kondisi pasar yang masih cenderung bearish

dalam dua tahun terakhir. Yang dimaksud ETF adalah semacam reksadana yang pemilihan

sahamnya mengikuti indeks tertentu, atau kelompok saham tertentu. Let say, anda

membeli unit ETF LQ45. Maka, dana anda akan secara otomatis disebar ke semua saham

yang merupakan komponen indeks LQ45 (apa itu indeks LQ45? Baca penjelasannya

disini), seperti BBCA, TLKM, BBRI, dan seterusnya hingga sebanyak total 45

saham berbeda (karena ada 45 saham yang menjadi komponen indeks LQ45). Sehingga

NAV atau harga dari reksadana ETF LQ45 tersebut akan naik dan turun mengikuti naik

dan turunnya indeks LQ45 itu sendiri, boleh dibilang dengan pergerakan yang

nyaris identik.

Kemudian karena pergerakan indeks

LQ45 sangat mirip dengan pergerakan IHSG, maka investasi anda di ETF LQ45 tadi

juga akan naik dan turun selaras dengan IHSG (dan ini juga perbedaan utama antara

ETF dengan reksadana biasa, dimana kinerja reksadana biasa bisa lebih rendah

atau lebih tinggi dibanding IHSG, karena pemilihan sahamnya terserah si fund

manager, alias tidak mengikuti komponen indeks saham tertentu). Nah, karena

kita tahu bahwa, meski IHSG bisa turun sangat signifikan sewaktu-waktu, tapi toh

pada akhirnya dia akan naik kembali, maka investasi ETF ini pada akhirnya akan

memberikan keuntungan signifikan. Jadi beda dengan jika anda beli saham A, B,

C, misalnya, dimana ketiga saham ini bisa saja ikut anjlok ketika pasar turun,

tapi ketika pasar kembali pulih maka ketiga saham ini tidak ikut naik (hayo, pernah

ngalamin gak? Penulis pernah). Investasi ETF ini juga bisa memberikan anda

keuntungan ekstra jika anda bisa membaca situasi dan arah pasar. Misalnya,

jika dalam satu waktu anda melihat IHSG sudah naik terlalu tinggi dan valuasi

saham-saham sudah terlalu mahal, maka anda bisa jual dulu unit ETF yang anda

pegang, minimal sebagian diantaranya. Dan jika kemudian IHSG drop, anda bisa

beli lagi unit ETF yang sama, tentunya pada harga yang lebih rendah.

|

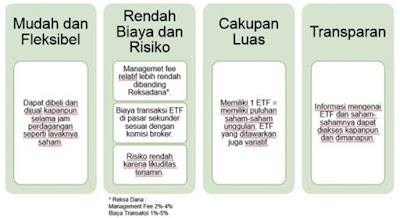

| Beberapa keuntungan yang ditawarkan investasi ETF, versi Bursa Efek Indonesia. Klik gambar untuk memperbesar |

Selain ETF LQ45, beberapa ETF

lainnya mengikuti indeks-indeks lain yang ada di bursa (daftar indeks saham di

BEI bisa dilihat disini),

seperti IDX30, Jakarta Islamic Index (JII), Sri-Kehati, Bisnis27, dan

seterusnya. Jadi kalau anda katakanlah hanya ingin membeli saham-saham syariah,

maka boleh ikut ETF Jakarta Islamic Index. Yang tidak ada adalah ETF IHSG,

karena tentunya tidak mungkin bagi seorang fund manager yang mengelola ETF

tersebut untuk membeli semua saham yang ada di BEI (yang jumlahnya, ketika

artikel ini ditulis, total 662 saham), termasuk diantaranya saham-saham tidur,

saham-saham yang di-suspen, saham gocap bin laknat, saham yang baru IPO, dan

saham gorengan model MYRX

dkk. Namun karena seperti yang disebut diatas, pergerakan indeks LQ45 terbilang

mirip dengan IHSG, maka anda bisa ambil ETF LQ45 ini saja. Dan dalam jangka

panjang, keuntungan investasi yang anda hasilkan akan kurang lebih setara

dengan kinerja IHSG.

Okay Pak Teguh, lalu dimana saya

beli ETF ini? Well, karena ETF ini termasuk baru, maka belum ada banyak sekuritas/perusahaan

asset management yang menjualnya. Namun daftar manajer investasi yang sudah

menjual ETF bisa dilihat

disini (saya gak bisa menyebut nama/merk reksadana karena nanti dianggap

endorse). Terus kalau Pak Teguh sendiri ada beli ETF? Nggak, karena kami sudah

bisa melakukan diversifikasi itu sendiri. Adakah risiko tertentu kalau saya

beli ETF ini, dibanding jika saya beli saham sendiri? Secara umum boleh

dibilang tidak ada, kecuali kalau IHSG-nya crash seperti tahun 2008 lalu,

tapi kalau itu terjadi maka gak cuma investor ETF, melainkan investor yang

pegang saham biasa juga pasti kebakaran semuanya. Namun disisi lain, jika

pasarnya sedang naik/IHSG bullish, maka keuntungan yang diperoleh

pemegang ETF juga akan kurang lebih sebanyak kenaikan IHSG saja, sedangkan jarang

terjadi IHSG naik lebih dari 20% dalam setahun.

Karena itulah, jika anda termasuk yang belum

bisa menerapkan diversifikasi dengan baik dan benar, maka anda untuk sementara juga

bisa mengambil ETF ini, sambil tetap membeli saham-saham seperti biasa. Seperti

yang pernah penulis sampaikan di seminar, portofolio yang ideal (dari sudut

pandang diversifikasi) adalah portofolio dimana tidak ada saham yang naik

turunnya berpengaruh terlalu besar terhadap kinerja porto secara keseluruhan,

tapi disisi lain juga tidak ada saham yang tidak memberikan pengaruh sama

sekali. Thus, sekarang boleh lihat lagi rekening anda di sekuritas: Jika

disitu ada satu atau dua saham yang alokasi dananya gede sendiri, atau

sebaliknya ada satu atau dua saham receh yang anda membelinya sebanyak 1

atau 10 lot saja (biasanya karena iseng doang, atau karena anda tahu bahwa itu

saham gorengan sehingga gak berani beli banyak), then you know what to do.

***

Ebook Kumpulan

Analisa & Rekomendasi 30 Saham Pilihan edisi Kuartal

III 2019 sudah terbit! Dan anda bisa memperolehnya

disini.

Follow/lihat foto-foto penulis di Instagram, klik 'View on Instagram' dibawah ini:

Komentar

Baru sekarang ini saya mau comment: apa beda nya ETF dengan reksadana indeks?

Apakah reksadana indeks bisa digunakan sebagai strategi utk investasi?

Terimakasih.

Klo indonesia kayaknya yang paling gede premiere etf idx30 kodenya XIIT. Tapi sayangnya sepi transaksinya. Padahal kalau likuid pasti rame.

Kalau ada saham yg alokasinya gede sendiri --> either tambahin alokasi lain ato turunin alokasi yg gede.

Kalau ada saham gorengan yang belinya iseng --> ?? d

ETF = Unit dari Mutual fund tetapi pembeliannya melalui bursa efek dan dapat diperjual belikan seperti halnya saham selama jam bursa. underlying EFT biasanya mirip dgn Index, contoh ETF LQ45, ETF IDX30, dst

Reksadana Index = sama seperti reksadana lain, jika ingin membeli atau menjual unit reksadana hanya bisa melalui reksadana tersebut, dan underlyingnya mirip dengan indeks yg diikutinya.

contoh ETF LQ45, ETF IDX30, dst

Just 2 cent

Untuk bubble ETF Index fund

sudah ada yg membahas

contohnya disini https://fortune.com/2019/09/14/passive-investing-stock-market-bubble-etfs/