Membedah Laporan Keuangan Jiwasraya

Ketika Hendrisman Rahim terpilih

sebagai direktur utama PT Asuransi Jiwasraya, tahun 2008, kinerja Jiwasraya di

tahun tersebut tengah terpuruk dimana perusahaan hanya membukukan laba bersih

Rp16 milyar, drop dari Rp34 milyar di tahun sebelumnya, sedangkan asetnya juga

menyusut dari Rp5.1 menjadi Rp4.8 trilyun. Dan salah satu penyebabnya adalah karena stock market crash ketika itu dimana IHSG jeblok 50.1% sepanjang

tahun 2008, yang otomatis menyebabkan Jiwasraya menderita rugi signifikan dari

penempatan investasinya di saham, entah secara langsung maupun melalui

reksadana.

***

Ebook Analisa IHSG & Rekomendasi Saham edisi Januari 2020 sudah terbit! Dan anda bisa memperolehnya

disini. Gratis tanya jawab saham/konsultasi portofolio saham untuk

subscriber, dan tersedia diskon khusus awal tahun.

Jadwal Value Investing Advanced Class, Surabaya 19

Januari, Jakarta 2 Februari 2020. Info selengkapnya baca

disini, masih tersedia diskon earlybird untuk peserta yang mendaftar

sebelum tanggal 10 Januari.

***

Namun memasuki tahun 2009,

Jiwasraya tidak hanya bangkit untuk kembali profit, tapi perusahaan bahkan mencetak rekor laba bersih Rp356 milyar, sedangkan asetnya juga tumbuh menjadi

Rp5.4 trilyun. Awalnya penulis menilai, ini mungkin karena pasar saham sudah

pulih di tahun 2009 tersebut (IHSG di tahun 2009 meroket 87.0%), sehingga tentunya

Jiwasraya bisa untung lagi. Namun di tahun-tahun berikutnya nilai aset,

pendapatan, dan ekuitas perusahaan mampu untuk terus naik, yang ternyata itu

berkat sejumlah inovasi yang dilakukan manajemen, salah satunya dengan memasarkan produk asuransinya melalui bank

(sehingga produknya disebut bancassurance). Kemudian pada tahun

2013, Jiwasraya juga meluncurkan JS Saving Plan, atau disebut juga JS Proteksi Plan, yakni produk asuransi unitlink (apa itu unitlink?

Baca dulu penjelasannya disini, biar nyambung) yang ditawarkan

melalui bank-bank sebagai agen penjual. Produk anyar ini laris manis, karena berbeda

dengan produk unitlink dari perusahaan asuransi lain yang tidak menjanjikan keuntungan yang fix, termasuk nilai

pokok investasi si nasabah bisa saja turun, maka JS Saving Plan ini berani

menawarkan bunga fix yang besarnya diatas bunga deposito, dan semua risiko

investasi ditanggung oleh Jiwasraya sendiri, sehingga nasabah tidak perlu

khawatir nilai investasinya akan turun.

Alhasil meski IHSG pada tahun 2013

tersebut sempat drop dari 5,214 hingga mentok di 4,000, tapi laba Jiwasraya tetap

naik menjadi Rp461 milyar, dibanding Rp272 milyar di tahun 2012. Memasuki tahun 2014, Jiwasraya sekali lagi melakukan terobosan dengan

mensponsori Manchester City, yang ketika itu baru saja menjuarai Liga Inggris. Lalu

karena selama setahunan itu (dari 2013 sampai 2014) Jiwasraya mampu membayar nilai pokok investasi plus bunga yang dijanjikan kepada seluruh nasabah produk JS Saving Plan-nya, maka produknya semakin laris lagi, dan alhasil pendapatan premi perusahaan melonjak dari Rp6.2 trilyun di tahun 2014, menjadi Rp10.1 trilyun di

tahun 2015. Pada tahun 2015 ini, IHSG sekali lagi anjlok 12.1%, namun laba Jiwasraya

di tahun tersebut tercatat Rp1.1 trilyun, melejit hampir dua kali lipat

dibanding laba tahun 2014-nya yang hanya Rp661 milyar.

Penyebab Awal Masalah Jiwasraya

However, dalam bisnis asuransi, meningkatnya pendapatan premi tidak selalu berarti positif, karena itu akan diiringi oleh kenaikan beban

klaim dan manfaat yang harus dibayar ke nasabah. Dimana kalau pendapatannya

masih lebih tinggi dibanding bebannya, maka perusahaan akan untung. Tapi kalau

bebannya lebih tinggi dibanding pendapatan, maka perusahaan akan rugi. Nah, karena yang dijual Jiwasraya

adalah JS Saving Plan yang menawarkan bunga fix sekian persen, maka tak peduli sebesar apapun pendapatan

preminya, tapi beban klaim-nya akan selalu lebih besar. Let say, bunga

yang ditawarkan adalah 6.5% per tahun, maka untuk setiap pendapatan Rp1,000

yang diterima Jiwasraya, perusahaan harus membayar ke nasabah sebesar Rp1,065

di tahun berikutnya.

Jadi kalau demikian, lalu

bagaimana caranya agar Jiwasraya tetap untung? Ya dengan menginvestasikan

pendapatan premi tersebut ke saham, obligasi dll, agar diperoleh profit

katakanlah 10 – 12% per tahun. Sehingga ketika Jiwasraya membayar bunga 6.5% ke

nasabahnya, maka perusahaan masih profit 3.5 – 5.5%. Tapi jika hasil

investasinya justru rugi, maka Jiwasraya tetap harus membayar bunga 6.5%

tersebut, sehingga ruginya jadi lebih besar lagi. Jadi ini seperti

kalau anda beli saham pake margin, dimana kalau hasilnya untung maka untungnya

jadi besar (karena modalnya lebih besar), tapi kalau rugi maka ruginya jadi besar

juga.

Sehingga sejak awal, produk JS Saving Plan ini berisiko merugikan Jiwasraya itu sendiri, yakni jika kegiatan investasi yang dilakukan tidak

membuahkan profit seperti yang diharapkan. Dan semakin besar pendapatan premi

yang diperoleh perusahaan, maka semakin besar pula risiko terjadinya kerugian tersebut.

Karena, let say Jiwasraya pegang pendapatan premi Rp1 – 2 trilyun, maka

itu relatif masih mudah untuk diputar di saham dll. Tapi bagaimana kalau

preminya sudah tembus Rp5 trilyun? Rp10 trilyun?

Namun entah karena

marketingnya kejar komisi atau apa, pemasaran produk JS Saving Plan ini terus digenjot. Hingga memasuki tahun 2016, pendapatan premi

Jiwasraya sudah menembus

Rp17.9 trilyun, atau sudah melejit lebih dari tiga kali lipat sejak JS Saving Plan diperkenalkan pertama kali di tahun 2013. Tapi pada tahun 2016 inilah, mulai

tampak beberapa hal yang janggal. Pertama, seperti yang disebut diatas, seiring

dengan kenaikan pendapatan premi, maka beban klaim dan manfaat yang harus

dibayar Jiwasraya ke nasabahnya juga otomatis naik. Untuk produk asuransi

jiwanya, angka beban ini naik menjadi Rp7.0 trilyun di tahun 2016, dan itu masih

normal karena angkanya masih jauh dibawah pendapatan premi yang Rp17.9 trilyun

tadi. However, beban yang juga melonjak adalah ‘kenaikan liabilitas

manfaat polis masa depan’, yang mencapai Rp11.0 trilyun, dibanding tahun 2015

yang hanya Rp4.0 trilyun. Yang disebut ‘manfaat polis masa depan’ ini adalah

dana yang harus dibayarkan Jiwasraya ke nasabah yang memegang produk asuransi

unitlink, termasuk JS Saving Plan itu tadi.

Sehingga jika ditotal, beban klaim yang ditanggung Jiwasraya di tahun 2016 mencapai Rp7.0 + 11.0 trilyun, sama dengan Rp18.0 trilyun, atau sudah sudah hampir

sama dengan pendapatan premi-nya yang Rp17.9 trilyun tadi, dan itu masih belum termasuk beban pemasaran

dan administrasi! But somehow, di tahun 2016 itu Jiwasraya justru membukukan rekor laba bersih Rp1.7 trilyun, jadi dari mana asalnya laba tersebut??

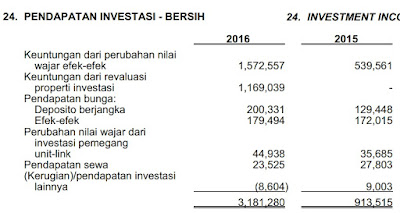

Jawabannya ada di poin janggal

yang kedua, yakni pendapatan investasi perusahaan, dimana angkanya naik

signifikan dari Rp913 milyar di tahun 2015, menjadi Rp3.2 trilyun di tahun

2016, atau melompat lebih dari Rp2 trilyun, dengan rincian sebagai berikut

(klik gambar untuk memperbesar):

Dari tabel diatas bisa dilihat

bahwa Jiwasraya mengakui pendapatan Rp1.2 trilyun dari revaluasi propertinya,

yang sebenarnya tidak ada uangnya (baca penjelasannya disini), dan juga ‘keuntungan dari

perubahan nilai wajar efek-efek’, yang angkanya naik tiga kali lipat menjadi

Rp1.5 trilyun. Lalu apa yang dimaksud ‘keuntungan bla bla bla’ tersebut? Well,

itu adalah keuntungan atas kenaikan harga saham atau obligasi yang dimiliki

oleh Jiwasraya, yang belum direalisasikan/belum dijual. Tahu dari mana itu belum

direalisasi? Ya karena di laporan arus kas-nya, penerimaan hasil investasi,

alias uang tunai yang diperoleh dari menjual saham, tercatat hanya Rp1 trilyun sudah termasuk nilai pokok investasinya (jadi Rp1 trilyun itu bukan keuntungan

bersih). Sehingga keuntungan Rp1.5 trilyun tadi, sekali lagi, gak ada duitnya.

Meski demikian, dengan asumsi Jiwasraya bisa dengan mudah menjual kembali saham-sahamnya

sehingga merealisasikan keuntungan investasinya, maka hal ini tidak jadi masalah.

Yup, jadi sama saja seperti kalau anda beli 100 lot saham BBCA di harga

20,000, beberapa tahun lalu, dan masih hold sampai sekarang, dimana anda boleh

mengklaim sudah cuan 50% lebih dari BBCA ini (karena sekarang harganya sudah

diatas 30,000), bahkan meskipun sahamnya belum anda jual. Karena jika

diperlukan, anda bisa menjual saham tersebut setiap saat.

Tapi terkait hal ini timbul pertanyaan berikutnya: Saham-saham apa saja

yang dipegang Jiwasraya? Karena kalau dikatakan bahwa keuntungannya Rp1.5

trilyun, maka nilai investasinya pasti lebih besar dari itu. Dan memang pada tabel dibawah ini, nilai investasi Jiwasraya di saham (investasi langsung, tidak termasuk yang melalui reksadana) tercatat Rp6.2 trilyun. Nah, kalau anda pegang saham dengan nilai sebesar itu, maka tentu saja tidak mudah untuk menjualnya bukan? Apalagi jika saham-saham yang dipegang tidak likuid. Sehingga pertanyaannya sekali lagi, Jiwasraya beli saham apa saja?

Sayangnya perusahaan tidak

menyebut langsung di LK-nya, saham apa saja yang mereka pegang, tapi petunjuknya

cukup jelas: 1. Perusahaan milik negara, alias BUMN, 2. Perusahaan milik

pemerintah daerah, alias BUMD, dan 3. Perusahaan milik swasta. Tapi karena

nilai saham perusahaan swasta sangat kecil, maka kita fokus ke BUMN dan BUMD

saja. Nah, untuk BUMN, berdasarkan data registrasi efek dari BEI, ada dua BUMN

yang sampai hari ini sahamnya masih dipegang Jiwasraya dalam jumlah

besar/diatas 5% kepemilikan. Mereka adalah Semen Baturaja (SMBR), dan PP

Properti (PPRO). Berdasarkan informasi dari rapat dengar pendapat antara

manajemen Jiwasraya dan DPR, Agustus 2019 kemarin, diketahui bahwa Jiwasraya pada tahun 2016 membeli SMBR pada harga rata-rata Rp1,555, dan beli PPRO di harga rata-rata Rp1,000-an (harga sebelum

stocksplit, setara Rp250-an setelah stocksplit). Dan pada akhir tahun 2016,

SMBR dan PPRO masing-masing ditutup di posisi 2,790, dan 1,360. Inilah kenapa Jiwasraya pada akhir tahun 2016 membukukan ‘keuntungan dari

perubahan nilai wajar efek-efek’.

Sedangkan untuk BUMD, juga

diketahui bahwa Jiwasraya pernah (atau masih?) memegang saham Bank BJB

(BJBR), dimana BJBR ini juga ikut terbang dari 755 hingga sempat tembus

3,000 di tahun 2016, sehingga sekali lagi menghasilkan ‘keuntungan yang belum

direalisasi’ bagi perusahaan. Dalam hal ini jelas sekali ada yang janggal: Seperti yang tampak di tabel diatas, nilai

investasi saham yang dikelola langsung oleh Jiwasraya di tahun 2016 tercatat Rp6.2 trilyun, dan sebagian besar diantaranya

terkonsentrasi hanya pada tiga saham yang disebut diatas yakni SMBR, PPRO, BJBR

(Info: Untuk PPRO, Jiwasraya sampai hari ini masih memegang 5.2 milyar lembar

sahamnya. Sehingga pada harga beli Rp250, modalnya mencapai Rp1.3 trilyun. Sedangkan

untuk SMBR, modalnya Rp1.4 trilyun). Nah, lalu bagaimana mungkin ketiga saham

itu secara bersamaan ‘jackpot’ terbang tinggi hanya dalam hitungan bulan,

sehingga perusahaan kemudian membukukan keuntungan investasi? Apakah manajer

investasi (MI) di Jiwasraya memang sehebat itu, sehingga ia bisa secara persis

menebak tiga saham mana yang akan naik banyak, lalu ia hanya membeli

tiga saham itu saja, dan dengan dana yang juga tidak sedikit/mencapai

trilyunan? Perlu diingat pula bahwa SMBR, PPRO, dan BJBR adalah saham second

liner yang tentu saja tidak se-likuid blue chip seperti BBCA

dkk. Sehingga membeli saham seperti itu sebanyak trilyunan Rupiah tentu saja

sangat berisiko, karena akan sulit jualannya. Apalagi secara fundamental,

ketiga perusahaan diatas tidaklah istimewa, malah SMBR kinerjanya turun terus,

dan valuasinya ketika itu (di tahun 2016) juga amat sangat mahal. Jadi

bagaimana mungkin MI di Jiwasraya bisa mengambil keputusan investasi yang

sangat berisiko, yang melanggar semua kaidah fundamental, tapi ternyata hasilnya cuan

jumbo semuanya?? Pakai logika Tarzan sekalipun, it’s too good to be true!

Anyway, dengan cara inilah

Jiwasraya bisa membukukan laba di akhir tahun 2016, termasuk ‘keuntungan

investasi yang belum direalisasi’ senilai Rp1.5 trilyun. Tapi masalahnya,

sekarang kita tahu bahwa ‘keuntungan yang belum direalisasi’ tersebut sangat

sulit untuk direalisasi. I mean, kalau anda pegang BBCA Rp1 trilyun, maka

itu juga rada susah jualnya. Lha ini PPRO? Gimana cara jualnya coba??

Dan nyatanya sampai ketika sekarang PPRO sudah berada di level 60-an perak, Jiwasraya masih pegang sahamnya dalam jumlah yang amat sangat besar. Sehingga penulis melihat kemungkinan modus sebagai berikut: MI di Jiwasraya sengaja membeli SMBR, PPRO, dan BJBR dalam jumlah besar (sehingga harganya di pasar naik banyak, karena bisa dibilang Jiwasraya ini hajar kanan terus), lalu ketiga saham itu dikerek hingga naik lebih tinggi lagi (alias dibandarin, dan dalam hal ini si MI bisa kerja sendiri, atau bisa juga bekerja sama dengan pihak ketiga yang spesialis goreng saham, you know who lah).

Sehingga pada akhir tahun, perusahaan bisa mengakui keuntungan dari kenaikan nilai investasinya di saham, tapi tujuannya ya sebatas untuk itu saja, yakni agar LK-nya tampak profit. Dengan kata lain, MI di Jiwasraya sejak awal tidak pernah berniat untuk menjual/merealisasikan keuntungan dari ‘investasinya’ di SMBR dkk, karena mereka tahu bahwa itu tidak mungkin/sangat sulit untuk dilakukan. Sehingga tindakan pembelian saham SMBR itu sebatas untuk mempercantik LK di tahun 2016, tapi imbasnya Jiwasraya justru akan rugi sangat besar di masa yang akan datang, yakni ketika saham yang dikerek naik itu turun lagi dengan sendirinya (karena sejak awal fundamentalnya tidak mendukung!). Lalu diluar itu, pihak direksi pastinya ada mengambil keuntungan pribadi juga. Sekarang coba pikir: Sebagai orang dalam di Jiwasraya, anda tahu bahwa SMBR dkk bakal dikerek naik pake dana milik perusahaan. Jadi kenapa kita nggak beli SMBR itu sejak awal di harga rendah (tentunya pake rekening atas nama orang lain biar gak ketahuan, itu gampang sekali), lalu nanti jual persis di akhir tahun 2016, yakni ketika sahamnya mencapai harga tertingginya??

Dan nyatanya sampai ketika sekarang PPRO sudah berada di level 60-an perak, Jiwasraya masih pegang sahamnya dalam jumlah yang amat sangat besar. Sehingga penulis melihat kemungkinan modus sebagai berikut: MI di Jiwasraya sengaja membeli SMBR, PPRO, dan BJBR dalam jumlah besar (sehingga harganya di pasar naik banyak, karena bisa dibilang Jiwasraya ini hajar kanan terus), lalu ketiga saham itu dikerek hingga naik lebih tinggi lagi (alias dibandarin, dan dalam hal ini si MI bisa kerja sendiri, atau bisa juga bekerja sama dengan pihak ketiga yang spesialis goreng saham, you know who lah).

Sehingga pada akhir tahun, perusahaan bisa mengakui keuntungan dari kenaikan nilai investasinya di saham, tapi tujuannya ya sebatas untuk itu saja, yakni agar LK-nya tampak profit. Dengan kata lain, MI di Jiwasraya sejak awal tidak pernah berniat untuk menjual/merealisasikan keuntungan dari ‘investasinya’ di SMBR dkk, karena mereka tahu bahwa itu tidak mungkin/sangat sulit untuk dilakukan. Sehingga tindakan pembelian saham SMBR itu sebatas untuk mempercantik LK di tahun 2016, tapi imbasnya Jiwasraya justru akan rugi sangat besar di masa yang akan datang, yakni ketika saham yang dikerek naik itu turun lagi dengan sendirinya (karena sejak awal fundamentalnya tidak mendukung!). Lalu diluar itu, pihak direksi pastinya ada mengambil keuntungan pribadi juga. Sekarang coba pikir: Sebagai orang dalam di Jiwasraya, anda tahu bahwa SMBR dkk bakal dikerek naik pake dana milik perusahaan. Jadi kenapa kita nggak beli SMBR itu sejak awal di harga rendah (tentunya pake rekening atas nama orang lain biar gak ketahuan, itu gampang sekali), lalu nanti jual persis di akhir tahun 2016, yakni ketika sahamnya mencapai harga tertingginya??

Pergantian Direksi = Pergantian

Cara Kerja

Sehingga kesimpulannya, Jiwasraya sejatinya sudah bermasalah paling tidak sejak tahun 2016, dalam hal ini LK-nya mengaku untung, padahal rugi. Tapi karena LK-nya (tampak) masih untung, dan juga belum ada kejadian gagal bayar, maka perusahaan bisa terus jualan produk JS Saving Plan-nya. Alhasil memasuki tahun 2017, pendapatan premi Jiwasraya kembali melonjak menjadi Rp21.7 trilyun, namun beban preminya lebih besar

yakni Rp22.8 trilyun, sehingga perusahaan sejatinya kembali merugi. Tapi lagi-lagi, Jiwasraya masih membukukan laba bersih Rp2.4 trilyun, yang salah satunya

kembali pakai modus ‘keuntungan investasi yang belum direalisasikan’ itu tadi.

Hingga pada tahun 2018, Hendrisman Rahim mundur dari posisinya sebagai direktur utama (karena sudah menjabat dua periode, masing-masing 5 tahun), dan digantikan oleh Asmawi Syam, demikian pula sebagian besar jajaran direksi diisi oleh orang-orang baru, dan barulah ketika itu semua rekayasa yang dilakukan oleh manajemen lama terkuak. Pertama-tama Mr. Asmawi, yang mungkin melihat kejanggalan di LK Jiwasraya untuk tahun 2017, mengontak auditor Jiwasraya, Price Waterhouse Cooper, untuk mengaudit ulang LK tersebut. Dan kemudian ketahuan bahwa ternyata labanya bukan Rp2.4 trilyun melainkan hanya Rp360 milyar, dan itupun masih termasuk ‘keuntungan investasi’ sebesar Rp3 trilyun sekian.

Hingga pada tahun 2018, Hendrisman Rahim mundur dari posisinya sebagai direktur utama (karena sudah menjabat dua periode, masing-masing 5 tahun), dan digantikan oleh Asmawi Syam, demikian pula sebagian besar jajaran direksi diisi oleh orang-orang baru, dan barulah ketika itu semua rekayasa yang dilakukan oleh manajemen lama terkuak. Pertama-tama Mr. Asmawi, yang mungkin melihat kejanggalan di LK Jiwasraya untuk tahun 2017, mengontak auditor Jiwasraya, Price Waterhouse Cooper, untuk mengaudit ulang LK tersebut. Dan kemudian ketahuan bahwa ternyata labanya bukan Rp2.4 trilyun melainkan hanya Rp360 milyar, dan itupun masih termasuk ‘keuntungan investasi’ sebesar Rp3 trilyun sekian.

Setelah itu, manajemen baru Jiwasraya juga merombak total cara kerja perusahaan, dimana tidak ada lagi aksi goreng saham dll. Sayangnya pada tahun 2018 ini, kondisi pasar memburuk dimana IHSG sempat anjlok dari 6,600 hingga 5,600, dan khususnya tiga saham diatas yang dipegang oleh Jiwasraya anjlok lebih dalam lagi (dan belum naik lagi sampai sekarang), dan belum lagi kerugian karena penurunan saham-saham yang dipegang melalui reksadana. Alhasil, Jiwasraya kesulitan likuiditas termasuk tidak bisa bayar polis yang jatuh tempo ke nasabah, karena duitnya nyangkut

semua. Sebenarnya kalau Jiwasraya masih dipegang manajemen lama, maka ada kemungkinan perusahaan tetap akan membayar polis yang jatuh tempo tersebut menggunakan dana premi yang diterima dari nasabah baru. Atau dengan kata lain, Jiwasraya jadinya menjalankan skema ponzi, yang justru akan membuat perusahaan lebih bermasalah lagi di masa yang akan datang.

Menyadari hal tersebut, Asmawi Syam kemudian mengambil langkah berbeda: Pada Oktober 2018, Jiwasraya mengumumkan penundaan pembayaran polis kepada nasabahnya, dan Mr. Asmawi sendiri took the blame dengan langsung diberhentikan sebagai dirut di bulan November-nya, digantikan oleh Hexana Tri Sasongko. Tapi efek domino-nya langsung terasa: Para nasabah berhenti membayar premi, dan Jiwasraya kesulitan memperoleh nasabah baru karena nama produknya sudah kadung jelek. Imbasnya, pendapatan premi perusahaan anjlok. Dan setelah ditambah kerugian investasi yang gila-gilaan karena saham SMBR dkk juga anjlok, plus kali ini tidak ada lagi manipulasi ‘keuntungan investasi yang belum direalisasikan’ atau semacamnya, maka Jiwasraya tanpa ampun langsung mencatat rugi Rp15.9 trilyun di tahun 2018.

Menyadari hal tersebut, Asmawi Syam kemudian mengambil langkah berbeda: Pada Oktober 2018, Jiwasraya mengumumkan penundaan pembayaran polis kepada nasabahnya, dan Mr. Asmawi sendiri took the blame dengan langsung diberhentikan sebagai dirut di bulan November-nya, digantikan oleh Hexana Tri Sasongko. Tapi efek domino-nya langsung terasa: Para nasabah berhenti membayar premi, dan Jiwasraya kesulitan memperoleh nasabah baru karena nama produknya sudah kadung jelek. Imbasnya, pendapatan premi perusahaan anjlok. Dan setelah ditambah kerugian investasi yang gila-gilaan karena saham SMBR dkk juga anjlok, plus kali ini tidak ada lagi manipulasi ‘keuntungan investasi yang belum direalisasikan’ atau semacamnya, maka Jiwasraya tanpa ampun langsung mencatat rugi Rp15.9 trilyun di tahun 2018.

Lalu memasuki tahun 2019,

kondisinya bukannya membaik tapi malah tambah parah, dimana ada banyak

reksadana yang jatuh dan hancur gara-gara main saham IPO gorengan, dan

Jiwasraya juga ikut memegang unit-unit reksadana tersebut. Thus, hingga

Kuartal III 2019, Jiwasraya kembali rugi Rp13.7 trilyun, dan perusahaan

masih menanggung utang pembayaran polis dll sebesar Rp49.6 trilyun, yang belum

jelas kapan bakal dilunasi. Aset perusahaan sendiri menyusut sangat cepat dari

Rp45.7 trilyun di tahun 2017, menjadi hanya Rp25.7 trilyun per Kuartal III 2019.

Dan bahkan menurut dirut perusahan, Mr. Hexana, aset Jiwasraya sekarang ini tinggal

Rp2 trilyun saja, hanya saja belum tercantum di laporan keuangan.

Kesimpulan

Sejak awal, inovasi manajemen Jiwasraya dengan membuat produk unitlink yang berani menjanjikan bunga fix yang lebih besar dibanding bunga deposito, itu sudah salah, dan dari OJK sendiri jelas ada peraturan bahwa perusahaan keuangan dilarang menjanjikan keuntungan fix sekian persen kepada nasabahnya. Faktanya, ketika OJK beberapa waktu lalu membubarkan 6 produk reksadana milik PT Minna Padi Aset Manajemen, alasannya adalah juga karena Minna Padi menjanjikan keuntungan bagi para nasabahnya, dan itu melanggar peraturan.

Namun sayangnya untuk Jiwasraya ini, pihak otoritas boleh dibilang terlambat bertindak. Disisi lain, sejak tahun 2014 sampai sekarang, kondisi pasar saham itu sendiri cenderung lesu. Untuk diketahui, pada akhir tahun 2014 lalu, IHSG ditutup di posisi 5,227. Dan ketika artikel ini ditulis, IHSG berada di posisi 6,284, sehingga dengan demikian total kenaikannya hanya 20.2% dalam lima tahun, atau rata-ratanya (secara compounding) hanya 3.75% per tahun. Nah! Jadi bahkan kalaupun MI di Jiwasraya sukses menyamai kinerja IHSG dengan membukukan profit 3.75% per tahun, maka itu tetap saja tidak cukup untuk membayar bunga 6.5% ke nasabah JS Saving plan itu tadi bukan?

Namun sayangnya untuk Jiwasraya ini, pihak otoritas boleh dibilang terlambat bertindak. Disisi lain, sejak tahun 2014 sampai sekarang, kondisi pasar saham itu sendiri cenderung lesu. Untuk diketahui, pada akhir tahun 2014 lalu, IHSG ditutup di posisi 5,227. Dan ketika artikel ini ditulis, IHSG berada di posisi 6,284, sehingga dengan demikian total kenaikannya hanya 20.2% dalam lima tahun, atau rata-ratanya (secara compounding) hanya 3.75% per tahun. Nah! Jadi bahkan kalaupun MI di Jiwasraya sukses menyamai kinerja IHSG dengan membukukan profit 3.75% per tahun, maka itu tetap saja tidak cukup untuk membayar bunga 6.5% ke nasabah JS Saving plan itu tadi bukan?

Dan sebetulnya ketika IHSG drop 12.1% pada tahun 2015, maka kalau penulis jadi dirut Jiwasraya, saya akan menghentikan penjualan produk JS Saving Plan, atau memodifikasinya dengan menghilangkan janji 'bunga fix'. Tapi bukannya melakukan itu, manajemen malah ber-improvisasi dengan mengoreng

saham-saham tertentu (laporan dari Badan Pemeriksa Keuangan/BPK menyebutkan bahwa Jiwasraya membeli sejumlah saham berfundamental buruk yang harganya naik secara tidak wajar, termasuk saham Trada Alam Minera (TRAM), antara tahun 2013 - 2015), sehingga tampak bahwa perusahaan masih untung dari investasinya

di saham, padahal nggak. Kemudian karena LK Jiwasraya kelihatannya masih untung (bahkan labanya konsisten naik), maka pendapatan premi perusahaan juga bisa digenjot

naik terus, dan penulis khawatir kalau ini disengaja karena, dengan naiknya pendapatan premi

tersebut, maka komisi yang diterima direksi & oknum-oknum pegawai Jiwasraya juga naik signifikan bukan? Sehingga mereka

pribadi bakal cuan (dan ini belum termasuk cuan dari aksi goreng

saham diatas), tapi perusahaan yang tekor. Namun kesemua kondisi tersebut baru ketahuan di tahun 2018, yakni ketika direksi yang baru (dibawah pimpinan Mr. Asmawi)

tidak mau lagi melakukan praktek yang sama.

Anyway, kalau mau cari tahu siapa

yang bersalah atas prahara Jiwasraya ini, maka sebenarnya itu mudah saja,

karena di LK tahun 2016 jelas kelihatan nama-nama direktur, komisaris, dan

aktuaris perusahaan itu siapa saja (aktuaris = orang atau tim khusus yang bertugas menghitung dan mengelola tingkat risiko ketidakpastian yang dihadapi perusahaan asuransi. Sehingga kalau direksi Jiwasraya melakukan tindakan tertentu yang berisiko merugikan perusahaan, maka si aktuaris harus mencegahnya), dan PPATK kemudian bisa melacak rekening

mereka, dimana kalau ada transaksi yang mencurigakan maka sikat! Dan dari mereka pula, pihak berwenang bisa interogasi soal siapa saja pihak ketiga yang terlibat. Kemudian

terkait penyelamatan Jiwasraya dalam rangka membayar kewajiban kepada para

nasabah pemegang polis, maka penulis setuju dengan rencana Menteri BUMN yang

akan membentuk holding BUMN Asuransi, dimana Jiwasraya akan dibantu pendanaan

oleh BUMN lainnya dengan imbalan sinergi atau semacamnya, sehingga menjadi semacam

subsidi silang. Sebab, berkaca pada pengalaman kasus Bank Century di tahun 2008 lalu, maka

tindakan bail-out biasanya hanya akan menjadi komoditas politik yang

tidak berkesudahan.

Okay, terakhir, bagaimana dampak kasus

ini terhadap investasi kita di saham? Apakah dengan kejadian ini IHSG bakal

anjlok, misalnya? Nah, memang ada kekhawatiran bahwa skandal Jiwasraya ini bisa

berdampak sistemik/menimbulkan efek domino, apalagi nilai kerugiannya tidak

main-main – lebih dari Rp30 trilyun. Namun karena artikel kali ini sudah cukup

panjang, maka terkait hal ini akan kita bahas lagi lain waktu. Yang jelas, imbas

terkait kasus Jiwasraya ini sebenarnya sudah terasa pada November 2019 kemarin

dimana IHSG sempat kembali drop sampai dibawah 6,000, sedangkan saham-saham

gorengan termasuk saham yang baru IPO juga anjlok semua. Sehingga kalau

kedepannya diperoleh solusi konkrit terkait problem Jiwasraya ini, maka itu

justru bisa menjadi sentimen positif bagi pasar. Anyway, jika nanti ada

perkembangan lebih lanjut terkait Jiwasraya (atau Bumiputera) yang ditengarai

berdampak terhadap pasar, maka artikel ini akan di-update kembali.

Komentar

maaf mas, cuma mau ngasih tau kalo kasus jiwasraya ini sudah dari sebelum terbentuknya OJK (atau pengawasannya beralih ke OJK). dan untuk mencari solusinya tidak semudah membalikkan telapak tangan. banyak yang berperan dalam penyelamatan Jiwasraya, seperti Kementrian BUMN, OJK dan lain sebagainya. kita semmu tau kalo BUMN di indonesia ini banyak "hal" di balik perusahaannya. di kemetrian dan OJK pun banyak orang2 yang luar biasa, namun untuk mencari solusi permasalahan ini haruslah secara hati-hati agar tidak menimbulkan masalah lain. saya bukan bermaksud menggurui, hanya berbagi sedikit pandangan saya saja. terima kasih

يَمْحَقُ اللَّهُ الرِّبَا وَيُرْبِي الصَّدَقَاتِ وَاللَّهُ لَا يُحِبُّ كُلَّ كَفَّارٍ أَثِيمٍ

“Allah memusnahkan riba dan menyuburkan sedekah. Dan Allah tidak menyukai setiap orang yang tetap dalam kekafiran, dan selalu berbuat dosa.” (QS. Al Baqarah [2]: 276)

Karena hasil investasi anjlok dan tidak pernah bisa memenuhi expected returnnya / negative spread, manajemen Jiwasraya bahkan mentargetkan bancassurance untuk menutupi kewajiban klaim.

Selain karena : Agen bancassurance jiwasraya mengejar komisi,

pihak bank mendapatkan fee based

Permasalahannya tentu, seberapa volatil sekuritas yang dilaporkan laba belum terealisasi itu. Kalau isinya mayoritas BBRI, BBNI, BMRI sih, nasabah bisa lebih tenang. :-)